Intel está pasando por tiempos difíciles debido a su ineptitud en el sector de los centros de datos y a la crisis de consumo de 2022 y 2023. Eso le ha puesto contra las cuerdas, despidiendo a miles de empleados durante el último año y medio, quedándose con una plantilla de en torno a las 100 000 personas. Pero la situación de 2024 no está siendo mejor, por las malas decisiones de expansión durante la pandemia, por lo que la compañía hace un reinicio con el despido de un 15 % de su plantilla actual. Según Gelsinger, serán en torno a 15 000 empleados, y con ambos datos se deduce que actualmente tienen sobre los 100 000 empleados.

Salvo que alguno de los datos de Gelsinger sea incorrecto, eso va a dejarle con en torno a los 85 000 empleados, bastantes menos de los 110 000 que tuvo en 2020 y años anteriores. Luego durante la pandemia se les fue la pinza a todos en el sector tecnológico contratando a diestro y siniestro, subiendo artificialmente los sueldos de los ingenieros, e Intel se puso en cerca de 135 000 empleados en 2022. Después se han sucedido despidos tras despidos porque esa sobrecontratación fue una absurdez total, y en 2025 va a volver a niveles que permitan a la compañía crecer de manera equilibrada en el futuro cercano.

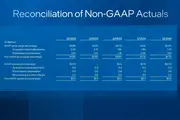

Estos despidos siguen el anuncio de resultados de la compañía del T2 2024 que ha sido negativo. La compañía ingresó 12 800 M$ con unas pérdidas de 1610 M$ según el Plan General Contable (PGC, o GAAP en inglés). El margen bruto de la compañía ha seguido bajando y ahora mismo está en el 35.4 %, lo cual a corto plazo es insostenible. En el T2 2023 estaba en cerca del 40 % con unos beneficios de 1500 M$.

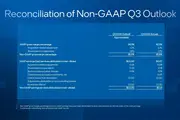

Gelsinger ha explicado que un problema en la productividad de los Meteor Lake ha lastrado bastante esa parte del negocio, pero que igualmente van a deshacerse de más productos que son poco rentables como hicieron con la división de los NUC —una auténtica lástima porque ASUS, que es quien compró la división, ahora los vende caros—. Gran parte de la caída del margen bruto se debe a ello. Las divisiones harán una revisión de sus productos para ver en qué recortan y de qué forma pueden simplificar la carga de trabajo de los empleados —eliminación de duplicidades, trabajo no esencial, etc.—. La estrategia de fundición, IDM 2.0, continuará sin alteraciones.

Por división, la de Computación de Cliente ha ingresado 7400 M$, un 9 % más interanual. La de Centros de Datos e IA ha perdido un 3 % hasta los 3000 M$, y la de Red y Frontera ha caído un 1 % hasta los 1300 M$. Intel Foundry, que ahora cuenta en sus ingresos las operaciones para la propia Intel porque funciona como empresa aparte, ha ingresado 4300 M$ o un 4 % más. Altera se queda en los 361 M$ tras perder un 57 % de sus ingresos, siempre respecto al T2 2023, y Mobileye ha caído un 3 % hasta los 440 M$.

Los ingresos de Intel Foundry provienen casi íntegramente a Intel, así que prácticamente no han aportado nada a los ingresos de la compañía porque esos se eliminan por ser «ingresos internos» —es dinero que pasa de una compañía a otra del mismo entramado—. Aun así, Intel Foundry ha tenido 2800 M$ de pérdidas, que es al final lo que ha lastrado a la compañía por las fuertes inversiones en expandir la producción que está haciendo.

Vía: Tom's Hardware, Intel.